住宅ローンを組むにあたって

金利優遇と事前審査

住宅ローンは、住宅購入の契約後でないと申し込めないことを知っていますか?

「安心して住宅を取得したい・・・」このように考えることは当たり前ですよね。

しかし、ご自身が住宅ローンでどれくらい借入れられるのかわからないのに住宅購入の手続きをしなくてはならないとしたらどうでしょうか。

あなたの条件でいくらまで借りられるか試算してみませんか?

無料、手間いらず、申し込みはまとめてプロが代行「住宅ローン比較パッケージ」

実は、住宅ローンの本申込みの手続きは、住宅の購入契約を締結しないと進められないのです。

その上、購入の契約後に審査をした結果、予想していた金利優遇が受けられず、月々の支払額が予想以上に高くなったり、支払い年数が長くなったりして、購入計画がうまく進まなくなってしまったなどということはよくあることです。困りますよね。

「事前審査」なら購入契約前にいくつもの金融機関に申し込めます

そこで威力を発揮するのが、各銀行で行っている“事前審査”という手法です。

この“事前審査”は、実際の借入申込の事前段階で「あなたなら当行でいくらの貸し出しが可能で、金利はこれだけ優遇しますよ・・・」という審査なのです。

“事前審査”をしたからと言ってその銀行で借りなければならないということではありませんから、複数の銀行で比較ができるというメリットも備えています。この“事前審査”の内定を取得することにより、物件購入前に確定した金利で月々の支払い額をシミュレーションできますし、そもそも希望の借入が可能かどうかも判断できます。これで、住宅ローンについての様々な不安が払拭された状態で住宅探しができるようになります。

「事前審査」を受けなければ契約できない物件もあります

また、気に入った住宅が見つかったとしても、売主様によっては契約に至る前に“事前審査”を受けていなければ契約に進めない場合もあります。こういったケースでは、“事前審査”に通った方が後から申し込んだとしても、その方に優先的に契約をする権利が発生するということになってしまいます。

せっかく気に入った住宅が見つかったのに、他の方に先を越されてしまうことになるのです。

いくつもの事前審査を個人で行うのは面倒です。ノウハウを持った不動産会社を選ぶと楽!

この魅力的な制度である“事前審査”は、銀行の窓口で個人で申請することも可能ですが、その場合、審査に必要な物件の資料をいろいろ提出しなくてはなりません。また、いくつかの銀行と比較をしたい場合は、それぞれの銀行に出向かなければなりません。

こういった手間を省く良い方法は、多くの銀行と提携している不動産会社にそれらの作業を依頼することです。

1つの窓口で複数の銀行に審査申込ができ、かつ審査に必要な書類は窓口となる不動産会社が集めてくれます。これを利用しない手はありません。

不動産会社の選択によっても“事前審査”の内容に差がつく?

さて、“事前審査”の結果得られる金利優遇幅は、どこの不動産会社を窓口にしても同じ回答が得られると思われますか?答えは“NO”です。

不動産会社とその銀行との提携の有無、または、提携の強弱によって、同一人物が同じ銀行に“事前審査”を申し込んだ場合でも結果が変わってくる場合が往々にして有り得るのです。

不動産会社を選ぶ場合は、多くの住宅の情報が得られるかどうかだけでなく、金融機関とのつながりや“事前審査”のお手伝いをスムーズにできるかどうかも重要なポイントにすべきでしょう。

借り手側の状況によって差が付く金利優遇

次に、借り手側の状況による金利優遇幅についてです。

一般的な書物を見ても現在のような景気上昇局面においては、固定金利を選ぶべきとの論調が強くなっています。しかしながら、その答えは各個人によって異なるというのが正しい回答なのではないのでしょうか。

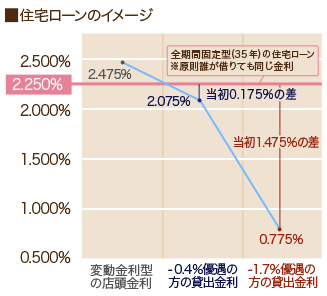

理由は、変動金利型を中心とした、比較的短期の固定金利型住宅ローン(一般的には10年固定まで)については、下の図のように、借り手側の状況による金利優遇が受けられることになっているからです。

これに対し、全期間固定型(フラット35等)を中心とした長期の固定商品には、借り手側の状況による金利優遇が基本的にはありません。つまり、誰が借りても同じ条件ということです。

このことを考慮に入れると、例えば公務員の方で金利優遇幅が-1.7%の方ですと、変動金利の貸出金利は、何と0.775%という超低金利が適用になり、全期間固定との差は1.475%となります。一方、仮に自営業の方で金利優遇幅-0.4%となりますと、変動金利の貸出金利は2.075%となり、全期間固定との差は0.175%となります。

当然、変動金利が固定金利の水準を上回る確率は、公務員の方の方が低くなる訳です。ですから、この二者が選ぶべき商品が共通であるということはありえないのです。

賢く住宅ローンを組むためには、FPなど専門家のサポートが重要

このように、銀行による違いやまた、借り手側の状況によっても住宅ローンには差があります。それらをすべて鑑みて個人で手続きを進めることは大変難しいものです。社会の状況をきちんと把握し、また、借り手であるお客様の状況を確実に把握することのできる専門家のサポートは必須と言えるでしょう。